今年初めて確定申告をする方で、何をしていいのかわからないと不安に感じている方はいませんか。

この記事では、FXなどの投資をしている方や個人事業主、副業の収入があり初めて確定申告をする方のために、確定申告の手順を4つのステップに分けて解説しています。この記事を読めば、確定申告の流れが理解できて不安が解消するでしょう。ぜひ最後までお読みください。

確定申告とは

確定申告とは1月1日から12月31日までの1年間の所得と、所得に対する所得税を計算する手続きのことです。2023年度の確定申告期間は2月16日から3月15日で、この期間中に2022年1月1日から12月31日までの所得について確定申告を行います。

確定申告が必要な人・不要な人はどう判断すれば良い?

確定申告が必要な方と、不要な方をそれぞれ紹介します。

【確定申告が必要な方】

- 個人事業主で年間所得が48万円を超える

- 給与所得が2,000万円を超える

- 不動産の売却や株取引での年間所得が20万円を超える

【確定申告が不要な方】

- 会社が年末調整をしてくれていて、その他の収入がない方

- 個人事業主で所得が48万円以下

- 年末調整をした給与の他に副収入があり、副収入の所得が20万円以下の方

- 給与が2ヶ所以上あり、年末調整されなかった方の給与と副業の所得の合計が年間20万円以下

- 公的年金の収入が400万円未満、かつ源泉徴収を受けている

さらに確定申告をしなくても問題はありませんが、「やったほうがお得」な人もいます。

確定申告が不要でも「やったほうがお得」な人もいる

確定申告が不要でも「やったほうがお得」なのは次のような人です。

- 年の途中で退職した

- 事業が赤字である

- 副業のアルバイトで源泉徴収されている

- 住宅ローン控除や医療費控除など控除申請する項目がある

確定申告のやり方【初めてでも4ステップで完了】

確定申告の手順は、大きく以下の4つのステップに分けられます。

- 必要書類を提出する

- 確定申告書を入手・作成する

- 確定申告書を提出する

- 税金を納付する

確定申告が初めて、あるいは、まだ慣れていない方向けに、4つのステップについて詳しく解説します。

①必要書類を提出する

確定申告をする前に、用意しておく主な書類を紹介します。

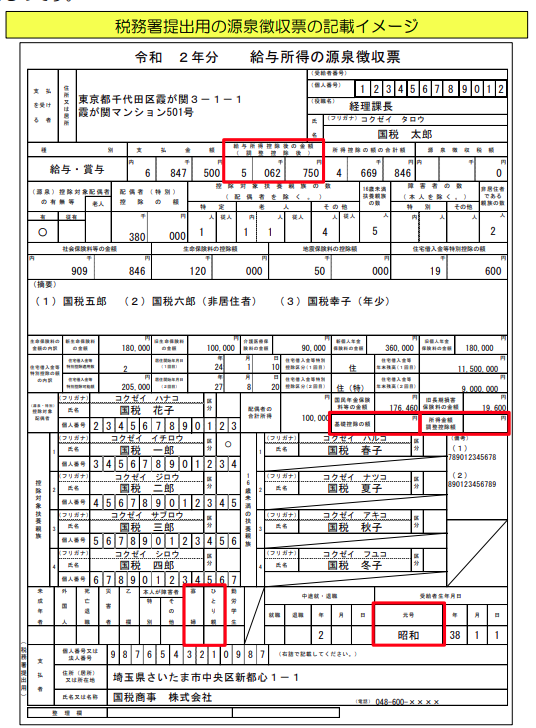

- 源泉徴収票

年間の収入と納めた所得税が記載された書類のこと。12月の年末調整後に勤務先から発行されます。

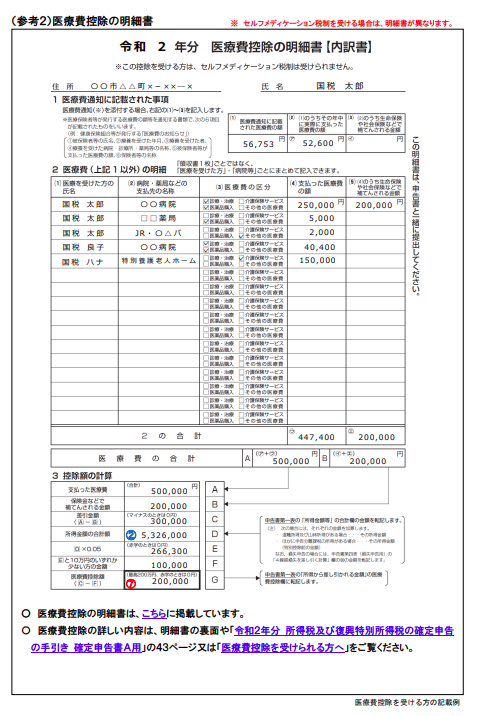

- 医療費控除の明細書

1年間に支払った医療費の金額、および支払先などをまとめて記載する書類です。確定申告の時期に国税庁のサイト、あるいは、毎年開設される確定申告特集サイトからダウンロードして記載します。医療費控除の明細書を提出することで、医療費の領収書の提出が不要になります。ただし、領収書は5年間自宅で保管が必要です。

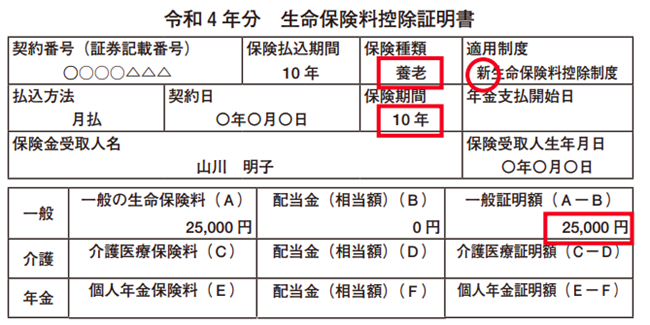

- 生命保険料控除

生命保険の加入状況や年間払込保険料などが記載されている書類です。一般生命保険料控除・介護医療保険料控除・個人年金保険料控除を受けるため必要になります。10月半ばから11月頃、契約している保険会社から送られてきます。

②確定申告書を入手・作成する

確定申告に必要な書類を入手して、作成に取りかかりましょう。確定申告書は以下のような場所で簡単に入手できます。

- 税務署で入手して作成する

- 税務署から郵送で受け取って作成する

- Webサイトからダウンロードして作成する

- 会計ソフトで作成する

税務署で入手して作成する

確定申告書は税務署で直接入手することができます。家にインターネット環境やプリンター等がなく、国税庁のサイトからダウンロードしても印刷できない方は、直接入手すると良いでしょう。ただ自宅で印刷できる方にとっては、それ以外の用事が特にない限り、税務署まで行く必要性は低いかも知れません。

税務署から郵送で受け取って作成する

税務署に連絡をして、確定申告書を郵送してもらうことで、税務署まで行くことなく入手できます。しかし郵送に時間がかかるため、家にインターネット環境やプリンターがなく、なおかつ確定申告提出期限まで余裕がある方が向いています。

Webサイトからダウンロードして作成する

国税庁のサイトからダウンロードして印刷すれば確定申告書を入手できるため、ダブルワークで忙しくて税務署に取りに行けない、郵送で頼みたいけど忙しくて手配を忘れてしまう心配がある方に向いています。

24時間いつでもすぐに入手できますが、似たような書類がたくさんあるために誤った書類で確定申告を進めてしまい、提出のときになって初めて書類に不備が発覚する可能性があります。

会計ソフトで作成する

会計ソフトで作成すると必要事項が印字され、提出するだけの状態で確定申告書が印刷されます。会計ソフトは便利ですが、会計ソフトの操作法を習得する必要がある他、会計ソフト利用料がかかる点がデメリットです。

しかし会計ソフトは、別機能で請求書を発行できたり、青色申告のために複式簿記による記帳などが簡単にできたりするなど機能が充実しているため、ある程度個人事業主として規模が大きくなったら会計ソフトでの確定申告をおすすめします。

③確定申告書を提出する

確定申告書を入手して作成したら、納付期限までに確定申告書を提出し、納税を済ませましょう。

- 税務署の窓口で提出する

- 郵送で提出する

- 時間外収受箱に投函する

- e-taxで提出する

各種提出方法について詳しく解説します。

税務署の窓口で提出する

税務署の窓口に確定申告書を提出する方法です。提出する税務署は、提出時の納税地を管轄する税務署長です。提出先がわからないときは、国税庁のサイトで管轄の税務署を調べられます。

直接窓口に提出する方法は、確定申告時期は混雑していて、税務署の駐車場になかなか入れず時間がかかるなどのデメリットはありますが、わからないことを直接担当に相談できるメリットがあります。まだ確定申告に慣れていない人は窓口での手続きが向いていると言えるでしょう。

【受付時間】

- 月~金曜日(祝祭日等を除く)8:30~17:00

- 入場整理券の発行は16:00まで

- 入場整理券を全部配布した場合、後日の来場をお願いされる場合がある

郵送で提出する

確定申告書と必要書類一式を、提出時の納税地を管轄する税務署長宛に郵送する方法です。提出先がわからないときは、国税庁のサイトで管轄の税務署を調べられます。税務署に直接訪問する必要がありませんが、郵送に時間がかかるため、申告期限まで余裕がある方に向いています。

【受付時間】

- 通信日付印により表示された日が3月15日

時間外収受箱に投函する

税務署には時間外収受箱が設置されていて、24時間土日祝日を問わず申告書を投函して提出することが可能です。税務署まで訪問する必要がありますが、普段忙しくて税務署の開庁時間に行けない方に向いています。また確定申告に間に合わない可能性があるときは、3月16日の開庁時間までに投函すれば、3月15日提出として受け付けてもらえます。ただし、国税庁は時間外収受箱での提出はあまりおすすめしていません。

【受付時間】

- 24時間いつでも

- 3月16日の開庁時間まで

e-taxで提出する

e -Taxからインターネット経由で提出する方法です。自宅から提出が可能で、源泉徴収票や生命保険料控除など紙の申請では添付が必要な書類も省略できます。またe-Taxを利用して申告すると、青色申告控除が10万円アップする、還付があるときはスピーディに受けられるなどのメリットがあります。ただしe-Taxはマイナンバーカードと利用者識別番号に加えICカードリーダが必要になる、パソコンでe-Taxができる環境を整える必要があるなど、始めるまでの準備に手間がかかります。

最初は手間がかかっても、翌年以降はスムーズに取引できた方が良いという場合や、あるいは控除額を少しでも大きくしたい場合はe-Taxが向いています。

【受付時間】

- 24時間いつでも

- 3月15日の23時59分

初めての確定申告は税務署提出がおすすめ

初めての確定申告は、申告漏れなどが起きやすくなります。不備がないか一緒にチェックしてもらえるため、最初は税務署に足を運んで確定申告書を提出するのがおすすめです。

簡単に済ませたい場合はスマホ(e-tax)での提出がおすすめ

税務署に向かうのが面倒な方、あるいは、最初の準備に少し手間はかかるものの、翌年以降は確定申告に手間をかけたくない方はe-taxがおすすめです。ただしe-Taxで初めて提出する年は、マイナンバーカードと識別番号が必要になるなど準備に時間がかかるため、余裕をもって確定申告を済ませましょう。

④税金を納付する

確定申告は確定申告書を提出して、納税まで済ませる必要があります。納税方法も複数あるため各方法の特徴やメリット・デメリットを解説します。

- 振替納税

- ダイレクト納付

- インターネットバンキングやATMで納付

- クレジットカードで納付

- コンビニで納付

- 窓口で納付

振替納税

確定申告の期限前までに口座振替依頼書を提出することで、指定の口座から税金が引き落とされる納税方法です。一度手続きをすれば、翌年以降も利用できます。翌年以降も指定口座から引き落とされるので納税の手間が省ける他、納付が他の納付方法よりも1ヶ月遅いため、納税資金が不足している場合は準備する期間ができるなどのメリットがあります。しかし口座残高が不足していると、引き落とされず延滞税がかかってしまいます。

振替納税は翌年以降、納税の手間をかけたくない方に向いています。

ダイレクト納付

あらかじめ税務署に届出をしておけば、e-Taxを利用した電子申告や、納付情報登録をした後にダイレクト納付ボタンから簡単な操作で、届出をした預金口座から即時に指定した期日に納付できます。手数料がかからず、場所を選ばず納品できるメリットがありますが、事前の利用手続きに手間がかかる、領収書が発行されないなどのデメリットがあります。

ダイレクト納付も振替納税と同様、納税に手間をかけたくない方に向いています。

インターネットバンキングやATMで納付

e-Taxソフト等を利用して、課税期間や申告区分、納付税額などの納付情報データを作成して事前に登録します。納付区分番号通知から取得した納付区分番号を利用して、インターネットバンキングやATM等から納付する方法です。

インターネットバンキングはどこからでも納付できるようにしておきたい方に、ATM等からの納税は、自宅や職場の近くにATMのあるコンビニや金融機関がある方におすすめです。

クレジットカードで納付

e-Taxやクレジットカードお支払いサイトから、自分の情報や納付税額、納付先税務署などの情報を入力し納税できます。分割払いやリボ払いができる他、納税額はカード代金の引き落とし日に処理されるため通常の納税日よりも1、2か月納税分の引き落としが遅くなります。納税で手元資金が一気に減ってしまうのが不安という方は、クレジットカード納付が有効です。

ただしクレジットカード払いは決済手数料がかかる他、領収書が発行されないため注意が必要です。

コンビニで納付

確定申告をする際に直接依頼、あるいは国税庁の確定申告書作成コーナーやe-Taxを利用して、コンビニ納付用のQRコードを発行してコンビニで納税する方法です。

コンビニで買い物ついでに納税できる、特に事前に準備する必要がないなどのメリットがありますが、すべてのコンビニで利用できるわけではない、一度の納付で支払えるのは30万円までといったデメリットがあります。

コンビニ納税は納税額が比較的少額な方に向いています。

窓口で納付

金融機関や税務署の窓口で直接納税する方法です。備え付けの納付書に、税目や申告区分、自身の情報を記入して納税します。手数料がかからず、コンビニ納付と同様、事前に準備しておくものは特にありません。ただし金融機関の営業時間中でなければ支払えない、現金のみの取り扱いしかできないなどのデメリットがあります。

金融機関や税務署に行くついでに支払いができる方は、窓口納付が向いています。

確定申告書の内容に誤りがあった場合の修正方法

確定申告書は正確に記入する必要があることはもちろんですが、内容を間違えてしまうことがあるかも知れません。ここからは、確定申告における記入ミスの対処について、実際より少なく、あるいは多く申告してしまった場合に分けて解説します。

実際より少なく申告していた場合

確定申告の内容に誤りがあり、確定申告の期限が過ぎてから、実際より少なく申告していたことに気づいた場合は、「修正申告書」を提出して正しい税額に修正します。修正申告をする場合は、修正申告書を提出する日が納付期限となり、延滞税と併せて納付が必要です。また10%または15%の過少申告加算税がかかることがあります。

修正は税務署の更正(税務署長から納税額の誤りを指摘される)があると修正申告ができなくなり、追加納税が課されることがあります。気づいたらなるべく早く修正申告書を提出し、修正申告を行いましょう。

実際より多く申告していた場合

確定申告書の内容に誤りがあり、申告した税額が実際より多かった場合や還付が少ない場合、法定申告期限から5年以内に「更正の請求」をすることができます。管轄の税務署長宛に「更正の請求書」を提出し、更正の内容が適切と認められれば減額更正が行われ、税金が還付されます。

更正の請求書は国税庁ホームページ「確定申告書等作成コーナー」で作成できるほか、国税庁のホームページからダウンロードも可能です。

まとめ

確定申告とは、1年間の所得と、所得に対する所得税を計算する手続きのことです。確定申告はとても難しく見えますが、「必要書類を提出する」、「確定申告書の入手・作成」、「確定申告書の提出」・「納税」の4つのステップに集約できます。確定申告書の入手や提出方法、納税方法にはさまざまな手段があり、自分にあったものを選ぶことで、考えているよりもスムーズに確定申告を終えることができるでしょう。