■短期の相場見通し

S&P500指数の向こう一か月のターゲットはこれまでの3,350を3,250へ引き下げます。

米国株式市場は2月の後半に大きく調整しました。原因は二つあります。まず2月17日にアップル(AAPL)が利益警告をしたこと、次に2月21日に発表された米国の購買担当者速報値がとても弱かったことです。これらのニュースはいずれも新型コロナウイルスの脅威を投資家に認識させるものでした。

株式市場が大きく調整したことでS&P500指数の向こう12か月の予想一株当たり利益(EPS)に基づいた株価収益率(PER)は17.7倍まで下がりました。過去5年の平均値が16.7倍であることを考えると、NY市場の割高感は払しょくされたと言えるでしょう。

一方、10年債利回りは1.33%まで下がっています。2019年12月末が1.92%だったことを考えると市中金利は大幅に下がったのです。金利と株式バリュエーションはシーソーの関係にあり金利低下時には株式バリュエーションは理論的には上昇してもおかしくありません。

この点からも今の米国株式は魅力ある水準だと思われます。

■経済の現況

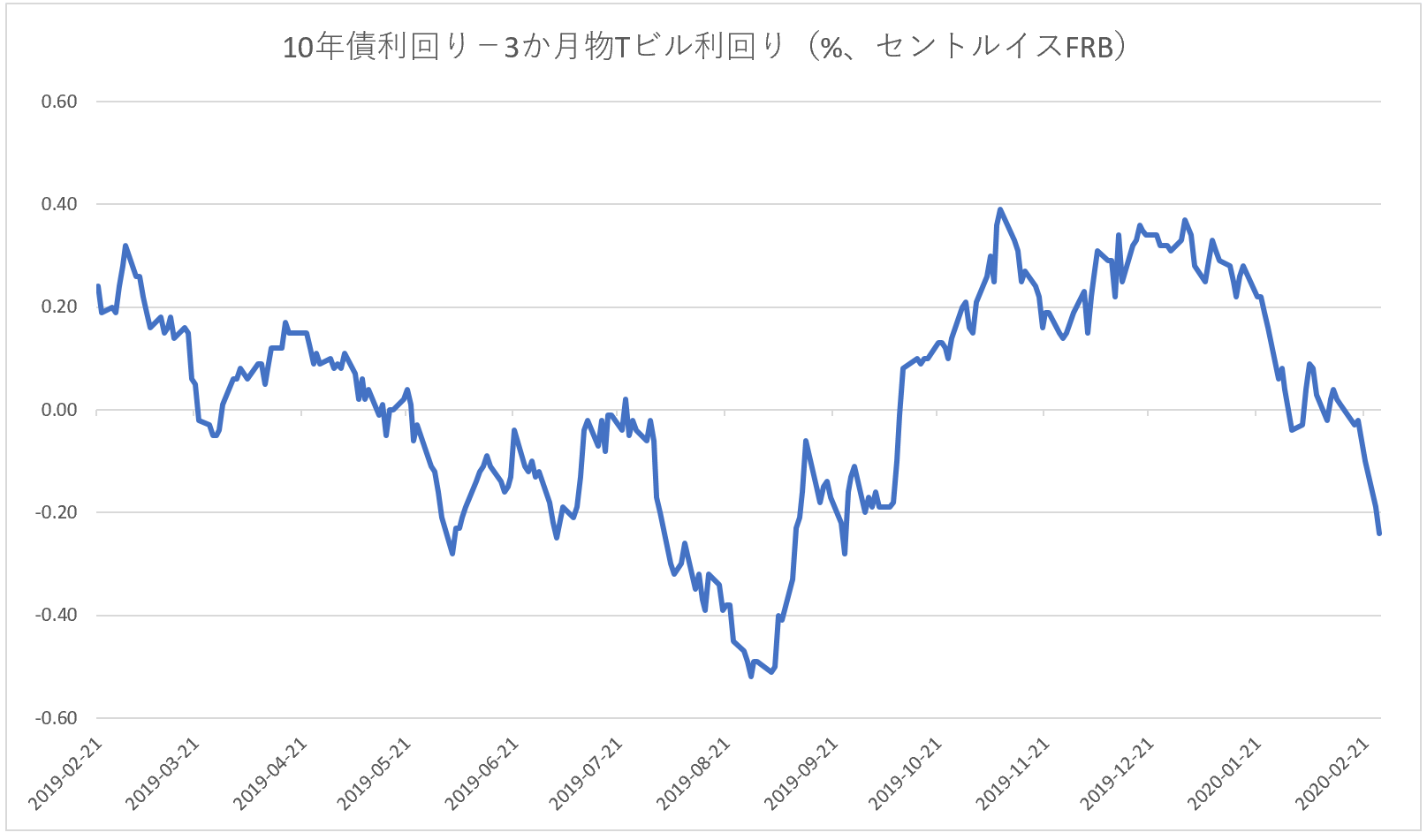

新型コロナウイルスの米国経済への悪影響は未だマクロの統計には反映されていません。しかし債券価格は景気の減速を一足先に織り込んで急上昇、利回りは急低下しました。その関係で10年債利回り-3か月物Tビル利回りはマイナスとなっています。

そのことは「連邦準備制度理事会(FRB)は急いで利下げする必要がある!」ことを示唆しています。

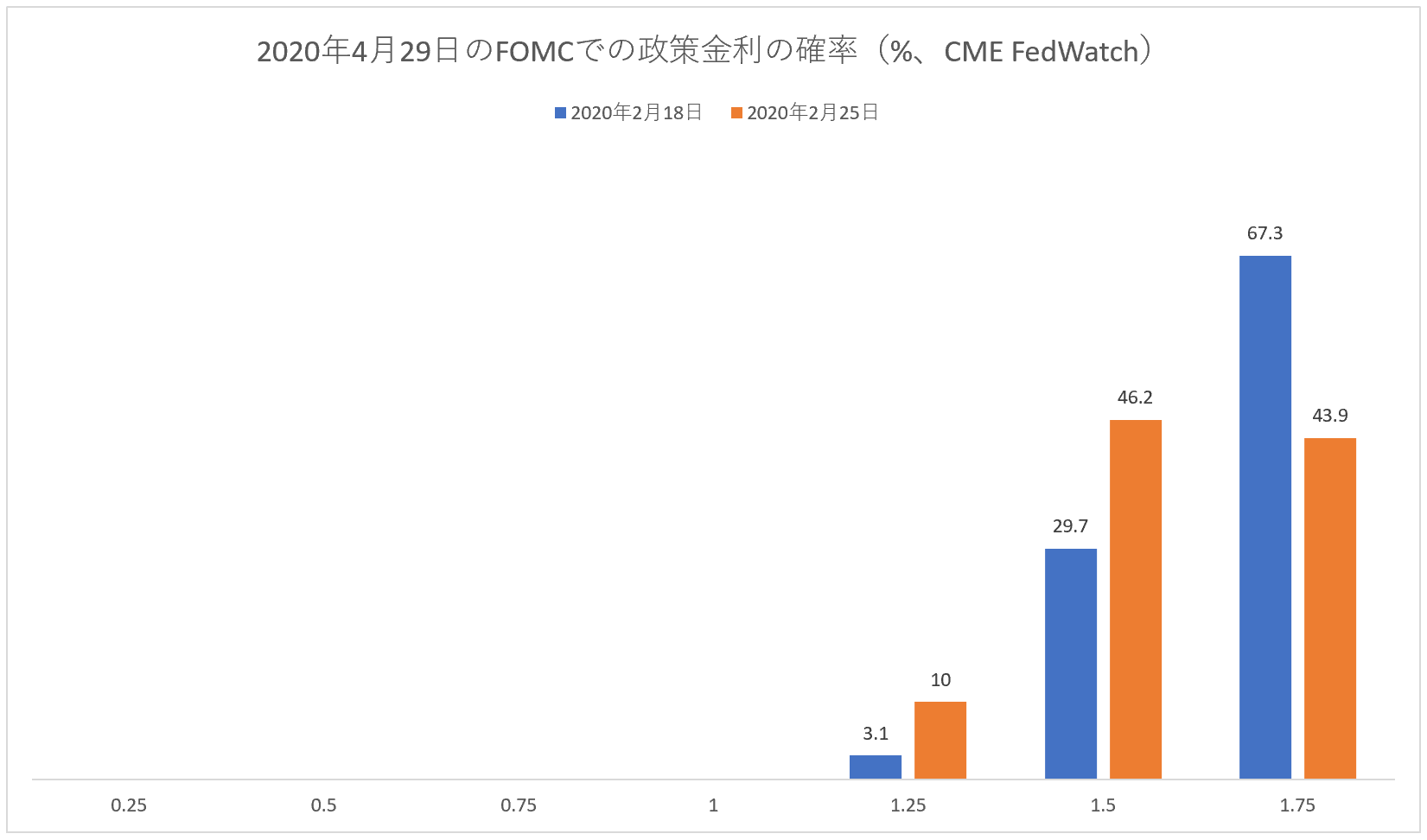

フェデラルファンズ先物の取引実勢価格から逆算して求められる利下げ確率のチャートは、早くも4月29日の連邦公開市場委員会(FOMC)で0.25%の利下げが行われFFレートが1.5%になる(下図橙色の46.2%という確率に注目)ことが織り込まれています。

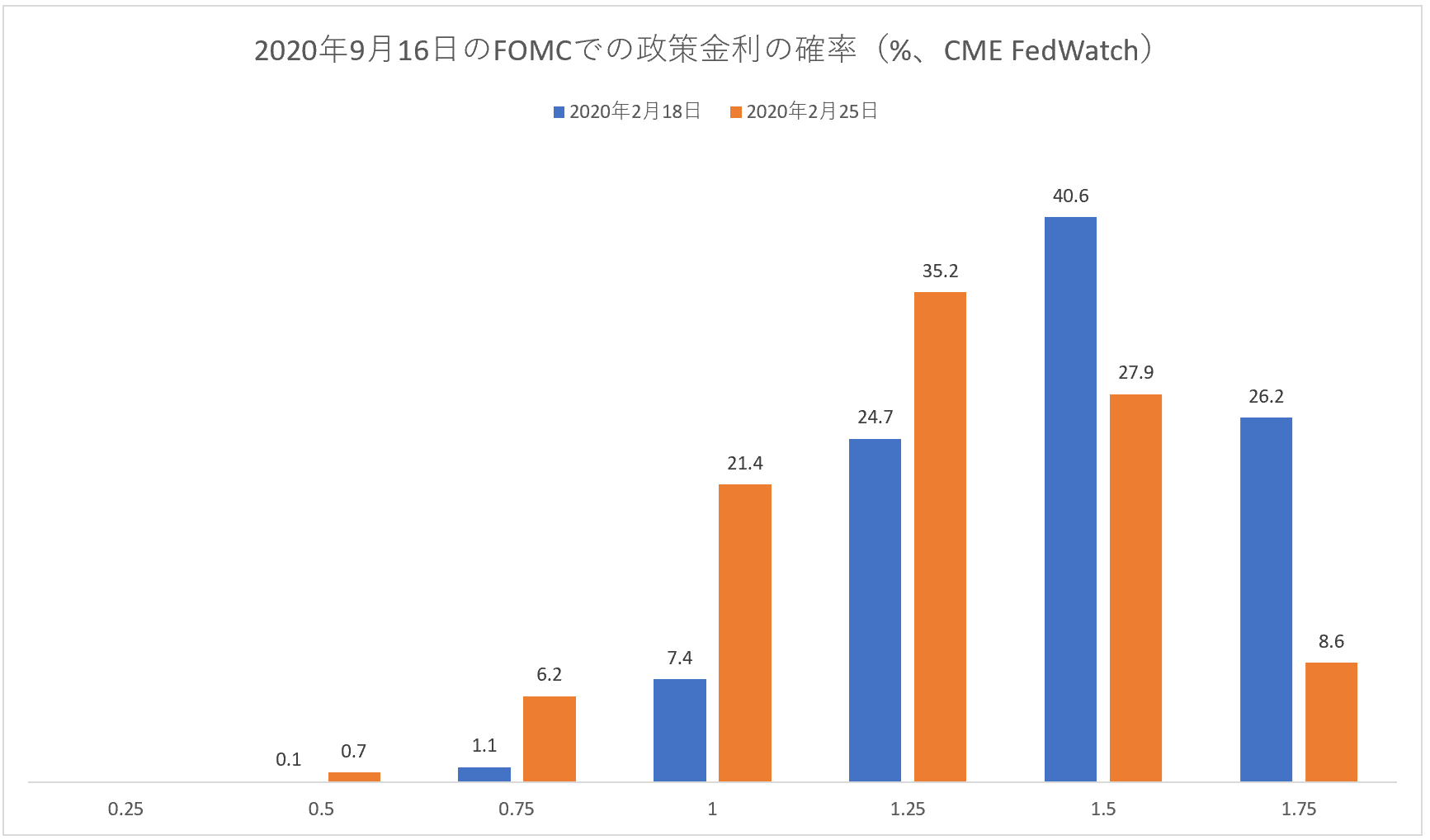

さらに9月16日のFOMCでもう0.25%利下げされ、政策金利は1.25%になると予想されています。

さて、4月のFOMCで利下げを行うのであればそろそろパウエル議長は連邦準備制度理事会(FRB)の方針の変更を市場に対してシグナルする必要があります。

今回、それをシグナルするにあたって「1998年のロシアのデフォルトの後での緊急利下げを参考にする」という意味のコメントをすることが濃厚です。あのときの利下げは市場から熱烈に歓迎され、とりわけナスダックは大相場を演じました。

■企業業績

S&P500指数採用銘柄の2020年の一株当たり利益(EPS)は2019年の実績が163.09、2020年のコンセンサス予想が175.98、2021年のコンセンサス予想が195.88となっています。つまりアナリスト達の予想が正しければEPSは良い感じで伸びてゆくわけです。

いまのところ新型コロナウイルスの影響をガイダンスに反映させている企業はほんの一握りであり、今後、コンセンサス予想が下がって来ると考えるのが自然です。

しかしその場合でも、米国企業の業績は「ボロボロ」という状況とは程遠く、案外しっかりしています。つまり投資家は過剰反応している可能性が高いのです。

■注目ETF

2月の急落を受け、3月の米国株式は底打ちから反転する可能性があります。そこでパワーシェアーズQQQ信託シリーズ1(コード:QQQ)を買うアイデアはいかがでしょうか? このETFはナスダック100指数に連動するように設計されています。

同じくナスダック100指数に連動するけれど、指数の変動率の3倍の値動きになるように設計されているETFとしてプロシェアーズ・ウルトラプロQQQ(コード:TQQQ)という銘柄もあります。

アップル、マイクロソフト、フェイスブックなど我々になじみのあるテクノロジー株に投資するETFにテクノロジー・セレクト・セクターSPDRファンド(コード:XLK)があります。これも相場上昇局面では利用価値があるでしょう。

マーケットがリスクオンのムードになった場合、こっぴどく売られていた原油価格も戻す可能性があります。WTI原油連動ETF(コード:USO)はそのようなリバウンドを取るのに最適です。

利下げでゴールドに人気が出ると考えるトレーダーならSPDRゴールド・シェア(コード:GLD)を買うという手もあります。