ソフトランディングの可能性が高まった

最近の米国の経済指標を見るとソフトランディングの可能性の高まりが感じられます。ソフトランディングとはGDP成長がマイナスになることなく、インフレの抑え込みに成功することを指します。

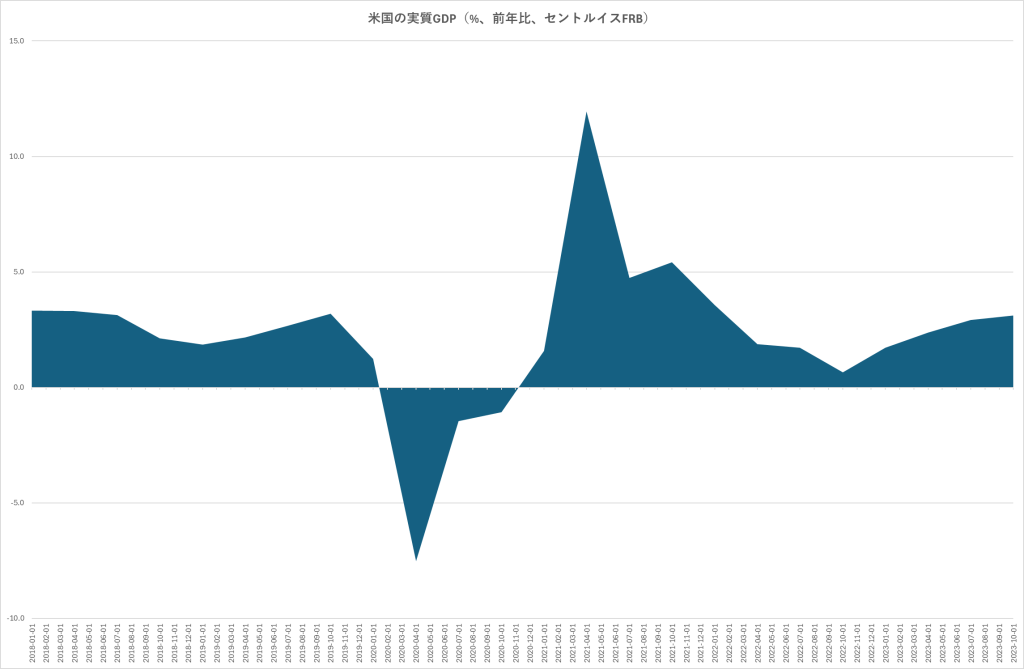

米国のGDPは新型コロナがアメリカにもたらされた2020年春に落ち込みました。しかしその後は鋭角的に回復し、これまでのところふたたびマイナス圏に陥ることは回避されています。

(出典:セントルイスFRB)

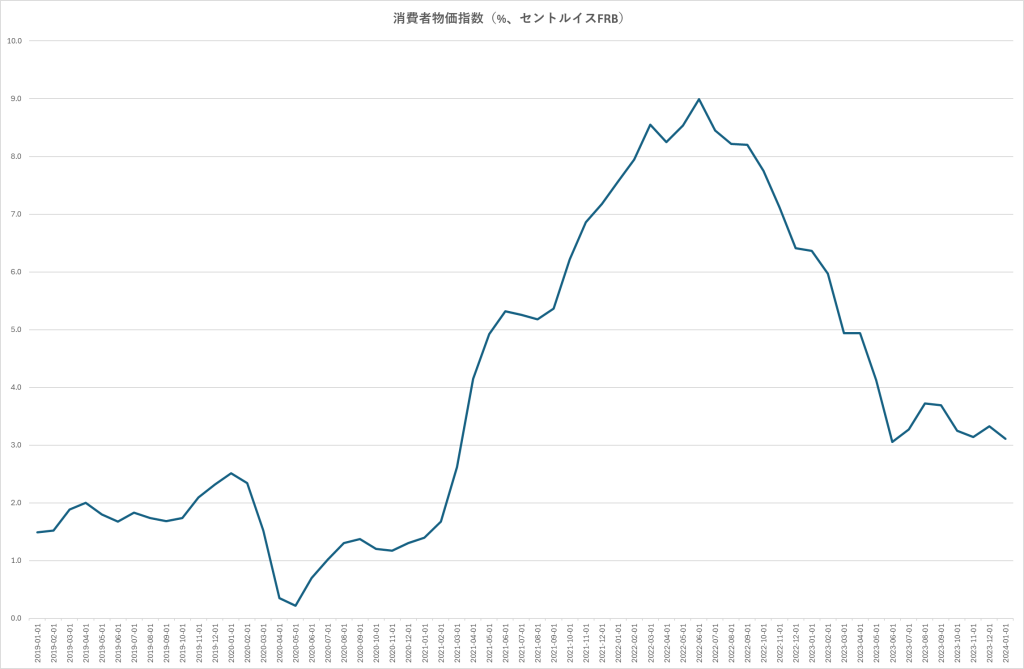

次に消費者物価指数を見ると良い感じで鎮静化しています。

(出典:セントルイスFRB)

強いて言えばこのところ改善が足踏みしているように見えます。

つまりGDPも安定的に推移しているし物価も我慢できる範囲内で推移しているということです。これはソフトランディングに他なりません。

過去に米国経済がソフトランディングした例は稀です。わずかに1995年から2000年のドットコム・ブームの際にソフトランディングが実現したのみです。

あのときはインターネットの登場で米国の労働生産性が大幅に改善しました。生産性がUPしているので、少々経済をオーバーヒート気味に運営しても経済がハチャメチャにならなかったというわけです。

ひるがえって今の状況をみるとAIの登場で米国の労働生産性は再び改善する可能性を感じさせます。つまりドットコム・ブームと同じ状況が再現されるかもしれないのです。

市場参加者は利下げ期待を修正

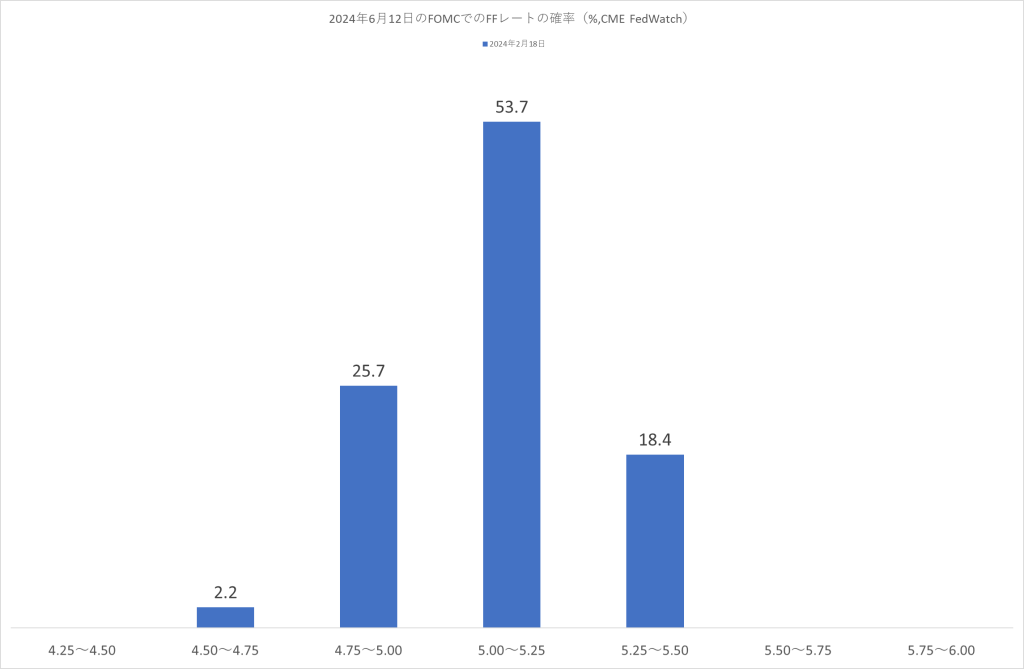

足下の雇用統計、物価統計がコンセンサス予想より強く推移していることで3月、5月の連邦公開市場委員会(FOMC)での利下げの線はほぼ消えました。フェドファンズ先物の市場参加者は6月12日のFOMCで今回のサイクルで初の利下げが53.7%の確率で起こると予想しています。

(出典:CME FedWatch)

ちなみに1990年代半ばのソフトランディング時には1回だけ利下げがあったものの、その後はずっと金利は横ばいでした。1998年にロシアがデフォルトし「ルーブル危機」が起きるまでそれは継続しました。

米国経済はソフトランディングの可能性を高めており利下げ期待は大幅に後退しました。そのシナリオでも株式は上昇できるのでしょうか?

株式のシナリオ

結論的には出来ると思います。実際、1990年代のソフトランディングのシナリオでは株式市場はドラマチックなマルチプル・エクスパンション(=投資家が払ってもいいと感じるバリュエーションが拡大すること)から株式市場は堅調でした。

いまはFRBに注目するのではなく、AI関連のニュースを追いかけながら相場を張るべきだと思います。